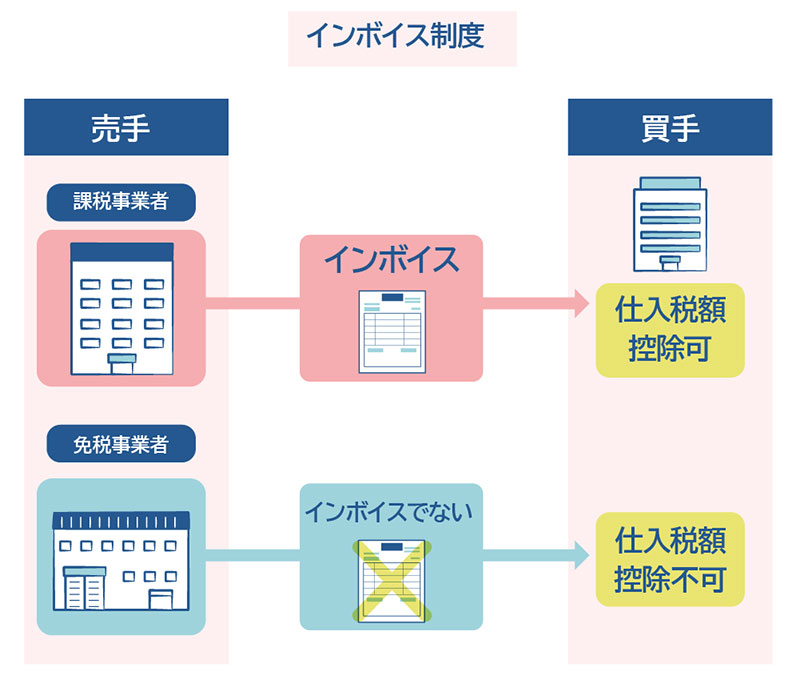

令和5年(2023年)10月1日から始まる新たな消費税制度、それが「インボイス制度」です。この制度は「適格請求書等保存方式」とも呼ばれ、具体的には複数税率に対応した消費税の仕入税額控除の方式となります。その正式名称が「適格請求書等保存方式」であり、新制度の特徴は売手と買手双方が「適格請求書(インボイス)」を保存することで消費税の仕入税額控除が適用されるようになる点です。

では、適格請求書(インボイス)とは何でしょうか。

この記事では、インボイスについて詳しく解説してきます。

インボイス制度について

適格請求書(インボイス)とは何でしょうか。

これは、売手が買手に対して、正確な適用税率や消費税額等を伝えるもので、具体的には現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータを指します。

新制度では売手側と買手側、両方にそれぞれ責任と役割があります。

売手側としては、登録事業者としての役割として、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません。そして、交付したインボイスの写しを保存しておく必要があります。

一方、買手側としては、仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイスの保存等が必要となります。ただし、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることも可能です。

とはいえ、ここで重要なポイントは、適格請求書がなければ仕入税額控除は適用されない、という点です。それゆえに、新制度の開始に備え、システム対応や取引先との連絡を行い、適格請求書発行事業者登録申請を期日までに行うなど、適切な準備が求められます。

この新制度により、より正確な消費税の課税・控除が可能になり、税務の透明性が向上することが期待されます。しかし、それに伴う新たな手続きや管理が必要となるため、その理解と準備が事業者に求められています。インボイス制度を理解し、適切に対応することで、スムーズな税務処理を可能にしましょう。

インボイス制度はやらないとどうなる?:その影響と選択肢

新たな消費税制度として2023年10月からスタートするインボイス制度。この制度は、事業者が適格請求書発行事業者として登録することで対応可能となります。しかし、必ずしも全ての事業者が登録を行うわけではありません。特に、現状で消費税が免税の事業者は、この新制度への対応をどうするか注意深く検討する必要があります。

免税事業者が適格請求書発行事業者として登録すると、消費税の納付義務が生じることが大きな影響となります。つまり、年間課税売上高が1,000万円未満であった免税事業者でも、登録した場合には消費税を納めることが必要となります。これにより、自社が消費税を含めて全額を売上として計上していたものが、今後は消費税分を納税しなければならず、手元に残る金額が減少し、資金繰りが悪化する可能性があります。

では、一方でインボイス制度に対応しないとどうなるのでしょうか?この場合、免税事業者を継続でき、消費税の納付は不要となります。しかし、全てがメリットというわけではありません。

例えば、買い手側からすると、取引先が免税事業者のままだと、仕入税額控除の適用が出来ません。つまり、消費税込みで購入しても、仕入税額控除額が減少し、結果的に納付税額が増加するのです。その結果、取引相手がインボイス制度を導入していない事業者との取引が減る可能性があります。

具体的には、消費者への直販やサービス提供が主な飲食店等のBtoC型事業者は、インボイス制度の影響が比較的少ないですが、事業者を相手に取引を行っている卸売業や建設業などのBtoB型事業者は、インボイス制度未対応の場合、大きな影響を受ける可能性があります。

つまり、インボイス制度の導入は義務ではありませんが、その影響は業種や事業形態によって大きく異なります。事業者は自社の経営状況や将来予測を踏まえて、インボイス制度への対応を検討することが求められます。

インボイスをしなくてもいい人:取引相手とビジネスタイプによる対応

消費税の複雑化を伴うインボイス制度の導入は、多くの事業者にとって頭痛の種です。しかし、全ての事業者がインボイス発行事業者へ登録しなければならないわけではありません。取引相手やビジネスの性質により、インボイス制度に対応する必要は変わるため、そのメリットとデメリットを理解し、自社に最適な対応を選択しましょう。

1. 顧客が一般消費者の場合

インボイス発行が不要なケースとして、一般消費者が顧客の場合が挙げられます。美容院や学習塾、飲食店など、一般消費者を対象とする事業者は、顧客が消費税を納税しない相手であるため、インボイス発行が不要です。

しかし、自社のサービスを経費計上する事業者向けにサービスを提供する場合(例:美容院の代金を衣装代として経費計上する職種の人たちや、飲食店を接待で使う事業者)、インボイス発行が求められる可能性があります。このケースでは、インボイスの対応をしないと取引量が減少する可能性があります。

2. 取引先が簡易課税制度を適用する場合

取引先が簡易課税制度を適用している事業者の場合も、インボイス発行は必要ありません。簡易課税制度は、売上高が5000万円以下の場合に適用でき、業種ごとに決められた税額を控除できます。これにより、業種によってはインボイスを発行する必要がない場合があります。ただし、取引先が簡易課税制度を適用しているかどうかを知るためには、直接問い合わせる必要があります。

3. BtoB取引を行う場合

BtoB(Business to Business)の取引、例えば建設業や製造業の下請け企業などは、インボイス制度に対応しなければならない可能性が高いです。なぜなら、取引先の企業が消費税を納税しなければならず、そのために自社から受け取ったインボイスが必要となるからです。したがって、このような取引を行う場合は、インボイス制度への対応を進め、取引先との信頼関係を維持することが重要となります。

4. 非課税事業者の場合

非課税事業者、つまり消費税を課税されない事業者(例:新聞社、国や地方公共団体など)と取引を行う場合も、インボイスの発行は不要です。しかし、これらの事業者との取引だけでなく、他の事業者とも取引を行う場合は、インボイス制度への対応が必要になることを忘れないでください。

注意点

いずれの場合でも、インボイス制度への対応が不要であっても、記録管理や税務対策のために売上の証跡は適切に保存する必要があります。さらに、事業の性質や規模が変わった場合、取引先が変わった場合など、状況が変化したときには、再度インボイス制度への対応が必要かどうかを見直すことが重要です。

以上がインボイスを発行しなくてもよい主なケースですが、詳しい対応は税理士などの専門家に相談することをおすすめします。消費税法は複雑であり、最新の情報に常に追いつく必要があるため、専門家の意見を聞くことで、適切な対応が可能となります。

個人事業主におけるインボイス制度

個人事業主が売上1,000万円以下である場合、インボイス制度に登録すべきかという問いは一概には答えられません。登録するかどうかは、その個人事業主の業務内容や取引相手、取引の規模などによります。

インボイス制度への登録が推奨されるケース

インボイス制度への登録は、企業から受注を受けて仕事をしている個人事業主には有利です。インボイス制度に登録することで、自身が納税する消費税を計上できるため、税負担の軽減が期待できます。また、取引先の企業が消費税の仕入税額控除を行うためのインボイスが必要な場合、登録していないと取引が断られる可能性もあります。

インボイス制度への登録が必要ないケース

一方で、すべての個人事業主がインボイス制度に登録する必要があるわけではありません。例えば、企業ではなく個人消費者のみを対象に商品を販売するような個人事業主であれば、インボイス制度に登録しなくても問題ないケースも存在します。このような事業者は、商品を販売する際に請求書を発行することが少なく、インボイス制度に登録しなくても特に不都合はないかもしれません。

インボイス制度と課税事業者・免税事業者

消費税を除く売上が1,000万円以下の事業者は、課税事業者になることを選択する申請書を提出しない限り、消費税の納税義務はありません。このような事業者は「免税事業者」と呼ばれます。一方で、消費税を除く売上が1,000万円以上の事業者は課税事業者となり、インボイスの発行が義務付けられます。

しかし、免税事業者はインボイスを発行できず、その結果、課税事業者は免税事業者との取引で消費税の仕入税額控除を行うことができません。したがって、多くの課税事業者が取引先として免税事業者を避ける傾向にあります。これは、特に課税事業者が主な取引先である個人事業主にとって重要な点です。

したがって、売上が1,000万円以下の個人事業主でも、課税事業者との取引が多い場合には、自ら課税事業者として申告し、インボイス制度に登録することを検討すると良いでしょう。それにより、取引先からの仕事の機会を逃すことなく、消費税の控除を行うことが可能となります。

しかし、これには消費税を納める義務が生じ、また消費税を上乗せした価格で商品やサービスを提供する必要が出てきます。そのため、個人消費者が主な顧客であり、消費税の控除があまり見込めない場合は、免税事業者として運営する方が利益率を高く保てるかもしれません。

結局のところ、インボイス制度への登録は個々の事業の特性や事業者のニーズによります。それらを踏まえ、自身の事業形態や税務の管理体制、取引状況などを考慮して決定することが重要です。税務に関する専門的なアドバイスが必要な場合には、税理士などの専門家に相談することをお勧めします。