確定申告の時期が近づくと、つい計算や書類作成に集中してしまい、控除の申請を忘れがちではありませんか?

実は、意外と見落としがちな控除項目があり、申請しないと余計な税金を支払う可能性があります。

本記事では、確定申告で忘れがちな7つの控除と申請のポイントを解説します!

1. 見落としがちな控除7選|意外と知られていない節税対策とは?

✅ 1-1. 医療費控除(セルフメディケーション税制も対象)

医療費が10万円を超えていなくても、控除の対象になるケースがあります!

🔹 申請のポイント

✅ 家族全員の医療費を合算OK(生計が同じなら対象)

✅ 通院のためのバス・電車代も控除

✅ ドラッグストアで買った医薬品も対象(セルフメディケーション税制)

💡 補足:「セルフメディケーション税制」は、年間1万2,000円以上の対象医薬品を購入すれば、医療費控除が受けられます!

✅ 1-2. 生命保険料控除・地震保険料控除

年末調整で申告していなくても、確定申告で適用できます!

🔹 申請のポイント

✅ 生命保険料控除(一般生命・介護医療・個人年金の3種類)

✅ 地震保険料控除(最大5万円まで控除可能)

✅ 保険会社から送られてくる「生命保険料控除証明書」を忘れずに!

✅ 1-3. 寄附金控除(ふるさと納税の申請漏れも対象)

ワンストップ特例を申請し忘れた場合、確定申告で申請しないと控除されません!

🔹 申請のポイント

✅ ふるさと納税の寄附金控除

✅ 赤十字・公益法人・災害支援などの寄附も控除対象

✅ 「寄附金受領証明書」を準備!

✅ 1-4. 社会保険料控除(国民年金・健康保険)

会社員でも、副業収入がある人は対象になる場合があります!

🔹 申請のポイント

✅ 国民年金・健康保険の支払いは全額控除

✅ 介護保険や後期高齢者医療保険も控除対象

✅ 「納付証明書」を確認しておこう!

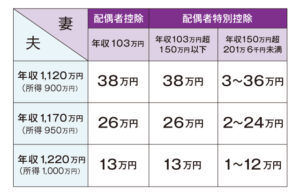

✅ 1-5. 配偶者控除・扶養控除

結婚・出産などで控除の適用条件が変わる可能性があります!

🔹 申請のポイント

✅ 配偶者控除(配偶者の所得48万円以下)

✅ 配偶者特別控除(所得48万円超~133万円以下)

✅ 扶養控除(16歳以上の扶養親族がいる場合)

✅ 1-6. 小規模企業共済等掛金控除(個人事業主向け)

フリーランス・個人事業主なら将来の積立が節税に!

🔹 申請のポイント

✅ 小規模企業共済の掛金は全額控除

✅ iDeCo(個人型確定拠出年金)も控除対象

✅ 経営セーフティ共済も対象になる!

✅ 1-7. 雑損控除(自然災害・盗難被害)

災害や火災、盗難で損害を受けた場合は、確定申告で税負担を軽減できます。

🔹 申請のポイント

✅ 地震・台風・火災などの被害

✅ 盗難・横領による損害

✅ 罹災証明書や被害証明を準備!

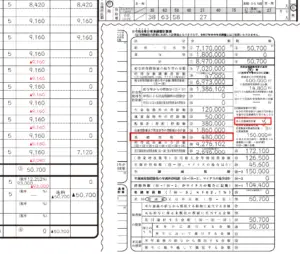

2. まとめ|控除の申請漏れを防ぎ、税金をしっかり節約!

✅ e-Taxを活用すれば、控除の計算も自動化される!

✅ 確定申告前に「控除リスト」を作成し、書類を準備!

✅ ふるさと納税の申請忘れや、生命保険の証明書提出漏れに注意!